Scalable Capital hat die magische Milliardengrenze durchbrochen. Seit Mai 2018 verwaltet der Robo-Advisor mehr als 1 Milliarde Euro an Kundengeldern.

In diesem Beitrag beleuchten wir, ob Scalable Capital die hohen Versprechungen halten kann und was hinter dem Erfolg steckt. Im Speziellen gehen wir auf Kosten, Anlagekonzept und erwartete Rendite ein.

Du findest den Beitrag hier sowohl in Textform als auch als Podcast-Episode vor.

Der Podcast zum Artikel: Scalable Capital im Test – Rendite, Kosten, Anlagephilosophie

Die wichtigsten Inhalte:

- Der Investmentprozess von Scalable Capital beruht auf der Idee, dass in schwankungsintensiven Marktphasen das Verlustrisiko überproportional gegenüber den Gewinnchancen ansteigt

- Deswegen wird in volatilen Marktphasen in risikoarme Anlagen umgeschichtet

- In ruhigen Marktphasen werden dagegen Assetklassen wie Aktien übergewichtet

- Theoretische Grundlage ist unter anderem das Paper Volatility Managed Portfolios von Muir und Moreira

Inhaltsverzeichnis

Das Erfolgskonzept von Scalable Capital

In Deutschland steckt die Branche der Robo-Advisor in den Kinderschuhen. Mit Scalable Capital schickt sich der erste Robo an, die Kindersachen abzustreifen und zu einem gestandenen Unternehmen heranzureifen …

Die Gründer von Scalable Capital haben zwei Dinge verstanden. Wenn du Erfolg willst, musst du:

- Direkt mit Menschen sprechen

- An große Player andocken

Beide Punkte arbeitet Scalable vorbildlich ab. Allein für Juli 2018 hat Scalable Capital auf seiner Homepage 7 Infoabende angekündigt – unter anderem in München, Hamburg und Düsseldorf.

Da das Scalable-Team vor Ort nicht alle potentiellen Kunden erreicht, werden die Roadshows durch Webinare ergänzt (ich weiß nicht, wie oft mir mittlerweile Facebook-Werbung von Scalable Capital angezeigt wurde …).

In jedem Fall lässt sich festhalten, dass das Scalable-Team im B2C Bereich seine Hausaufgaben macht.

Darüber hinaus bestehen mittlerweile Kooperationen mit Siemens*1 und der ING-DiBa.

Gerade die Zusammenarbeit mit der ING-Diba hat Scalable in neue Höhen befördert. Vermutet wird, dass über die Hälfte der Scalable Kunden von der ING-DiBa*² stammen.

1 Milliarde Euro sammelt man eben nicht einfach so ein … selbst im Zeitalter der Digitalisierung braucht ein FinTech dafür die Vertriebsmannschaft einer Bank.

Für den erfolgreichen Aufbau der B2B-Kooperationen spielt die Beteiligung von BlackRock vermutlich die tragende Rolle. Der größte Vermögensverwalter der Welt hält mittlerweile eine signifikante Minderheitsbeteiligung an Scalable Capital.*³

Die Zielgruppe

Mir ist seit jeher schleierhaft, welche Zielgruppe Robo-Advisors ansprechen.

Gut informierte und routinierte Anleger nehmen die Umsetzung ihrer Geldanlage in der Regel selbst in die Hand. Schlecht informierte Anleger wurden bisher nicht auf Robo-Advisors aufmerksam, da das bereits einiges an Branchenkenntnis voraussetzt.

Bleiben alle Menschen zwischen diesen beiden Gruppen. Von denen vertrauen all diejenigen ihr Geld einem Robo an, wenn sie vom Anlagekonzept (oder Marketingkonzept) überzeugt sind. Über das Anlagekonzept von Scalable Capital werden wir im weiteren Verlauf ausführlich sprechen.

Der wirtschaftliche Erfolg von Scalable Capital beruht nun zu einem erheblichen Teil darauf, dass über die B2B-Kooperationen Kunden im schlecht informierten Kundenkreis abgeholt werden. Zudem steht durch diverse Finanzierungsrunden ausreichend Kapital zur Verfügung, um direkt über Fernsehwerbung auf sich aufmerksam zu machen.

Der initiale Fragebogen: Erfahrungen und Ziele

Kommen wir langsam zum Eingemachten, dem Anlageprozess.

Im ersten Schritt muss du einen Fragebogen durchlaufen, der folgende Bereiche abfragt:

- Anlageziele

- Kenntnisse

- Finanzielle Situation

Damit erfüllt Scalable Capital alle gesetzlichen Vorgaben, nicht mehr und nicht weniger. Was positiv auffällt, ist, dass der Fragebogen immer wieder abgebrochen wird, wenn eine Antwort darauf schließen lässt, dass Scalable als Kapitalanlage ungeeignet ist.

Beispielsweise kommt bei einem Anlagehorizont von 1 Jahr und weniger sofort der Hinweis, dass Kapitalmärkte Schwankungen unterworfen sind und Scalable Capital für kurzfristige Anlagen ungeeignet ist.

Auch wenn die Angaben zu den eigenen Kenntnissen darauf schließen lassen, dass keine Erfahrungen zu Kapitalmarktinvestments bestehen, kommt danach der Hinweis, dass die Anlage ungeeignet ist.

Gleiches gilt für den Fall der Überschuldung …

Was dann doch seltsam anmutet:

Im Test habe ich angegeben, Verbindlichkeiten über 10.000 Euro und gleichzeitig liquide Mittel über 10.000 Euro zu haben … der Anlageprozess geht trotzdem einfach weiter. Zumindest ein Hinweis, dass es sinnvoller sein kann, die Schulden abzulösen, anstatt das Geld anderweitig zu investieren, wäre angebracht.

Scalable Capital für unerfahrene Anleger ungeeignet?

Bereits anhand des Fragebogen lässt sich erkennen, dass Scalable Capital vorzugsweise von erfahrenen Anlegern genutzt werden sollte. Zur eigenen Risikoneigung wird nur eine einzige Frage gestellt:

„Kapitalmärkte sind schwankungsanfällig. Welcher Wertverlust macht Sie nervös?“

Einen Anleger durch diese Frage zuverlässig in eine Risikoklasse einzustufen, ist kaum möglich. Wünschenswert wäre eine Kooperation mit einem auf Risikoeinstufung spezialisierten Anbieter wie beispielsweise FinaMetrica.

Die Beschränkung auf diese eine Frage kann ich mir nur durch die Fokussierung von Scalable Capital auf den Value-at-Risk erklären. Aber dazu später mehr …

Finanzküche Newsletter abonnieren: Enthält das Thema der Woche, aktuelle Beiträge und die Empfehlung des Hauses.

Die Anlageempfehlung

Das Ausfüllen des Fragebogens dauert wenige Minuten. Im Anschluss bekommst du auf Basis deiner Antworten eine konkrete Anlageempfehlung. Die Risikoklasse deines Portfolios wird anhand des Value-at-Risks (VaR) bestimmt. Ein VaR von 15 % bedeutet, dass dein Portfolio mit einer Wahrscheinlichkeit von 5 % einen Jahresverlust von mehr als 15 % erleidet. Oder anders ausgedrückt:

Aller 20 Jahre erleidet das Portfolio einen Verlust von 15 % und mehr.

Den Value-at-Risk solltest du nur als Orientierung nutzen. Das Risiko eines Portfolios lässt sich nicht exakt bestimmen, da sich Risikomaße immer an der Vergangenheit orientieren. Der Gegenwart und der Zukunft ist die Vergangenheit leider relativ egal … Den Sachverhalt stellt Prof. Dr. Gigerenzer in seinem hervorragenden Buch Risiko: Wie man die richtigen Entscheidungen trifft* wunderschön dar.

Die Übersicht der Anlageempfehlung ist schick gestaltet. Im Fokus steht die voraussichtliche Entwicklung deines Anlagebetrags. Du siehst:

- Die durchschnittliche Wertentwicklung

- Eine gute Entwicklung, welche mit einer Wahrscheinlichkeit von 5 Prozent eintritt

- Eine schlechte Entwicklung, welche mit einer Wahrscheinlichkeit von 5 Prozent eintritt

Darüber hinaus bekommst du den maximalen historischen Verlust deiner Anlage mitgeteilt. Die Angabe beruht allerdings auf einem Beobachtungszeitraum vom 6. Juni 2000 bis zum 23. November 2017 und ist damit wertlos. Der Beobachtungszeitraum ist zu kurz, um Aussagekraft zu besitzen.

Du bekommst jetzt auch Gelegenheit, die Höhe deiner Einmalanlage und die Höhe deiner monatlichen Zahlungen festzulegen. Eine Mindestanlage von 10.000 Euro ist Pflicht. Darunter ist ein Investment bei Scalable Capital nicht möglich – was verständlich ist, da alles andere für das Unternehmen unrentabel wäre.

Besonders interessant:

Unter dem Reiter „ Dynamische Gewichtung“ kannst du den theoretischen Verlauf deiner Anlage seit dem Jahr 2000 beobachten. Es lässt sich schön erkennen, wie sich die Portfoliogewichtungen von:

- Tagesgeld

- Staatsanleihen

- Besicherten Anleihen

- Immobilien

- Rohstoffe

- Aktien

ständig verschieben. Diese Umschichtungen werden wir jetzt bei der Anlagephilosophie unter die Lupe nehmen.

Das Herz von Scalable Capital: Die Anlagephilosophie

Kommen wir zum letztlich entscheidenden Herzstück von Scalable Capital:

Der Anlagephilosophie

Scalable Capital verfolgt keineswegs langweiliges Buy and hold. Durch dynamisches Risikomanagement soll Mehrwert geschaffen werden.

Dabei fährt Scalable Capital in Zeiten schwankungsintensiver Märkte das Risiko im Portfolio zurück. Es werden beispielsweise Aktien verkauft und Anleihen gekauft. In schwankungsarmen Zeiten läuft das Spiel umgekehrt ab.

Diese Vorgehensweise soll das Risiko-Rendite-Profil deines Portfolios verbessern.

Diverse Forschungsarbeiten zeigen, dass in volatilen Marktphasen, dass Verlustrisiko stärker ansteigt, als die Chance auf Gewinne. In ruhigen Marktphasen bekommt der Anleger dafür mehr Rendite bei weniger Risiko.

Kern der Risikosteuerung stellt bei Scalable der bereits oben erwähnte Value-at-Risk dar, der fortlaufend für jedes einzelne Kundenportfolio berechnet wird. Übersteigt das errechnete Risiko für dein Portfolio, den von dir gewählten Value-at-Risk, schichtet die Software dein Portfolio um und nimmt Risiko heraus.

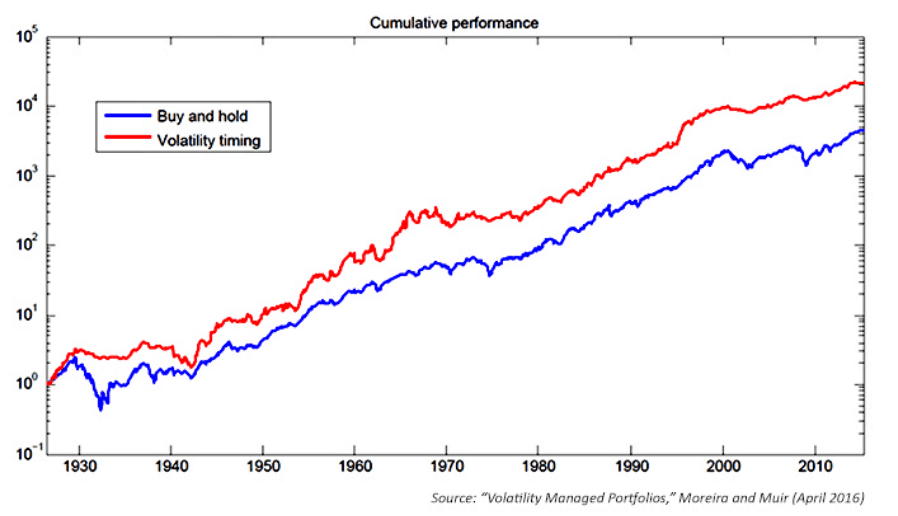

Dass die Strategie funktioniert, führt Scalable Capital unter anderem auf das Paper Volatility-Managed Portfolios von Moreira und Muir zurück. Die beiden Wissenschaftler bescheinigen Portfolios, die in volatilen Marktphasen weniger Risiken eingehen, eine deutliche Outperformance gegenüber Portfolios, die auf vermeintlich stumpfen Buy and hold basieren.

Die Forscher haben für die Simulation einen Testdollar im Jahr 1926 investiert. Bei der Buy and hold Strategie war der Testdollar im Jahr 2015 4.000 US-Dollar wert. Das volatilitätsgemanagte Portfolio erreichte dagegen einen Endwert von 20.000 US-Dollar. Das entspricht einer langfristigen Outperformance von 2 Prozent p.a. …

Ein beeindruckendes Ergebnis.

Die Gefahr von Data-Mining

Skepsis ist angebracht. Bei solchen Studien besteht immer die Gefahr von Data-Mining. Wer nach Anomalien an den Kapitalmärkten sucht, der findet sie auch. Die Frage ist, ob diese robust in die Zukunft reproduzierbar oder nur zufällig aufgetreten sind.

Wenn du dir den betrachteten Zeitraum anschaust, sticht beispielsweise ins Auge, dass die Anlage kurz vor Hitlers Machtergreifung und dem zweiten Weltkrieg startet. Der investierte Dollar nimmt in dieser Zeit bei der Buy and hold Strategie empfindliche Verluste hin.

Das gemanagte Portfolio erleidet dagegen kaum Verluste. Zu klären wäre damit, ob sich die Ergebnisse auch für andere Zeiträume reproduzieren lassen.

Um zumindest etwas Licht ins Dunkel zu bringen, haben Moreira und Muir noch die Zeiträume:

- 1926 – 1955

- 1956 – 1985

- 1986 – 2015

getestet. Im ersten Zeitraum konnte das Ergebnis – wenig überraschend – bestätigt werden.

Im zweiten Zeitraum konnte nur eine geringere Outperformance festgestellt werden. Der dritte Zeitraum untermauert die Annahme von Moreira und Muir wieder.

Es bleiben Fragen offen

Trotz der vielversprechenden Daten hinterlässt das junge Paper der beiden Wissenschaftler Fragezeichen. Linda Ferentchak (Präsidentin der Financial Communications Associates Inc.) fasst es folgendermaßen zusammen:

„These questions need to be addressed before an investor puts the strategy into actual use:

- Does the strategy work with available investment vehicles such as index mutual funds, ETFs, or individual stocks?

- Is there a difference in its effectiveness with different indexes and asset classes?

- What are the drawdowns?

- Does the strategy perform consistently over shorter time periods of 5, 10, or 20 years?

- What happens when the strategy is tested against rolling 5-, 10-, and 20-year time periods?

- How often does the strategy trade over a typical year?

- How will this frequency of trading affect expenses?

This is basically an academic paper written by academics for academics, quoting all of the right academic sources and using academic measures of the market. As practical investment advice, it has a lot of blanks in the data.“*4

Generell solltest du immer vorsichtig sein, wenn jemand den Zusammenhang zwischen Rendite und Risiko aushebeln möchte. Für mich müssen immer zwei Punkte gegeben sein, damit derartige Forschungsergebnisse ihre Daseinsberechtigung in einem Portfolio haben:

- Die Daten müssen den Nutzen belegen → könnte hier gegeben sein

- Plausible Erklärbarkeit → ist eher nicht gegeben. Mehr Rendite bei weniger Risiko widerspricht den meisten Annahmen (dazu empfehle ich das Working Paper: The Efficient Market Hypothesis and Its Critics)

Die Kosten des Robo-Advisors

Während in unserer ungewissen Welt nahezu alles mit Unsicherheit behaftet ist (auch und vor allem die Ergebnisse wissenschaftlicher Arbeiten), ist eines gewiss:

Die Kosten

Daher sollten sie ein Hauptkriterium bei der Auswahl der Geldanlage sein.

Wenn du bei Scalable Capital Kunde wirst, gehen jedes Jahr

- 0,55 Prozent der Anlagesumme an Scalable Capital für die Vermögensverwaltung

- 0,2 Prozent p.a. an die Baader Bank für den Wertpapierhandel

- ca. 0,17 Prozent an die ETF-Anbieter auf die Scalable zurückgreift

- 0,08 Prozent p.a. für die Geld-Brief-Spanne (Spread) beim Kauf und Verkauf der ETFs

Wobei die Kosten für die Spreads in volatilen Marktphasen steigen, da öfter umgeschichtet wird.

Insgesamt kommen wir damit auf eine Gesamtkostenquote von etwa 1 Prozent. Für einen Vermögensverwalter ist das günstig. Wobei Anbieter aus Übersee zeigen, dass bei den Kosten noch Spielraum nach unten existiert. Aber dafür müssen die Anbieter hierzulande zunächst mehr Anlegergelder einsammeln, um die notwendigen Skaleneffekte zu erreichen.

Scalable Capital: Die Rendite

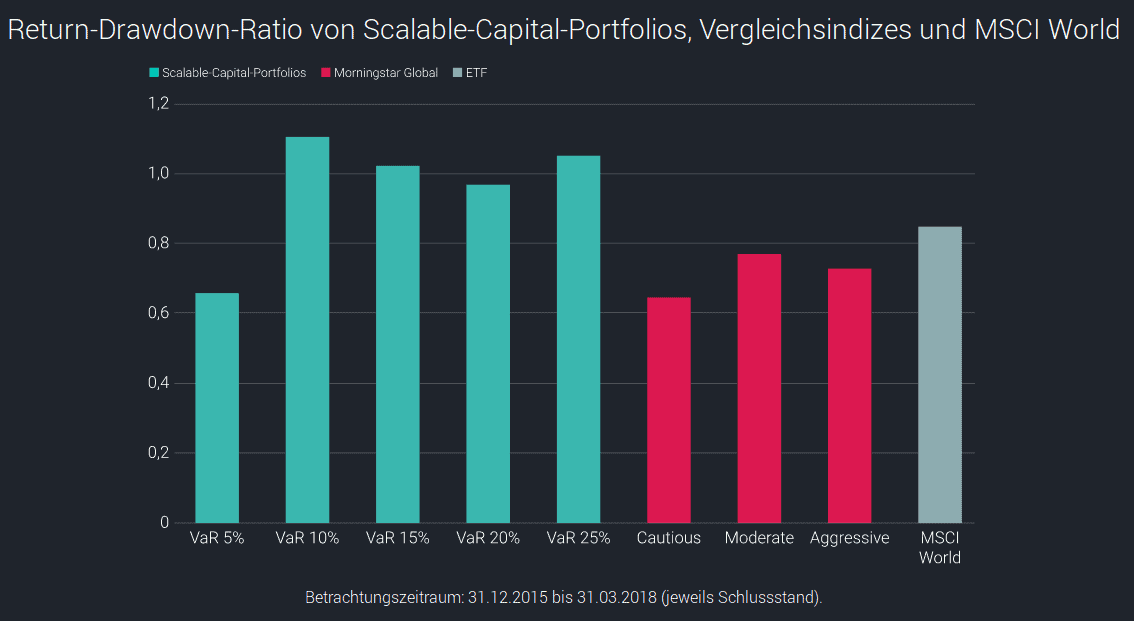

Da Scalable Capital erst 2 Jahre besteht, ist die Aussagekraft der bisherigen Renditen stark begrenzt. Ob das Anlagekonzept aufgeht, wird sich erst in vielen Jahren bzw. Jahrzehnten offenbaren. Trotzdem möchte ich dir die bisherige Performance nicht vorenthalten. Die Grafik ist von der Homepage von Scalable Capital und spiegelt den Zeitraum vom 31.12.2015 bis 31.03.2018 wider.

Es zeigt sich, dass der MSCI World ETF (betrachtet wird der: iShares Core MSCI World UCITS ETF in Euro) die mit Abstand beste Performance abgeliefert hat. Renditebetrachtungen machen allerdings nur Sinn, wenn das eingegangene Risiko berücksichtigt wird. Daher liefert Scalable Capital noch folgende Grafik mit:

Wir sehen, dass Scalable Capital aus Risiko-Rendite-Aspekten gegenüber dem MSCI World ETF vorn liegt. Das wäre allerdings auch ohne dynamisches Risikomanagement zu erwarten, da das Anlageuniversum deutlich breiter gefasst ist, als das des MSCI Worlds.

Es handelt sich um einen Vergleich von Äpfeln und Birnen. Mit dem MSCI World hat Scalable Capital die falsche Benchmark gewählt. Platt ausgedrückt, können wir vom kreativen Benchmarking sprechen …

Heißt: Die Daten haben wenig Aussagekraft.

Erfahrungen? Kundenservice ja – Rendite nein

Scalable Capital ist mit gut 2 Jahren noch frisch am Markt. Erfahrungsberichte echter Kunden sind damit noch Mangelware. An dieser Stelle daher nur der Hinweis:

Erfahrungsberichte solltest du nur hinsichtlich der Servicequalität und anderer „weicher“ Kriterien bei der Entscheidung für oder gegen den Anbieter einfließen lassen.

Performancedaten sind für solche kurzen Zeiträume nicht aussagekräftig.

Resümee: Scalable Capital in der Kritik

Bleibt die Frage, was nach über 2.000 Wörtern bleibt? Ist Scalable Capital ein Investment wert oder nicht …

In jedem Fall solltest du eine Anlage nur in Betracht ziehen, wenn du zu 100 Prozent hinter dem risikobasierten Ansatz von Scalable Capital stehst. Ob dieser vor allem nach Berücksichtigung aller damit verbundenen Kosten einen Mehrwert liefert, steht in den Sternen.

Zudem stellt sich die Frage, welchen Nutzen Scalable darüber hinaus stiften kann.

- Einfachheit? Ein Depot zu eröffnen und einen ETF zu kaufen, ist nicht schwierig.

- Portfoliozusammenstellung? Das können andere günstiger. Beispielsweise Professor Dr. Martin Weber mit seinem ARERO (Der Weltfonds).

- Risikoeinstufung? Wenn du dir unsicher bist, ist ein guter Berater die bessere Wahl …

Letztlich bleibt der Eindruck, dass Scalable Capital vor allem mit seiner Investmentstory punktet. Risikomanagement ohne nennenswerte Renditeverluste klingt immer gut. Ob das Versprechen gehalten werden kann, wird die Zeit zeigen.

Problematisch wird es, wenn immer mehr uninformierte Anleger bei Scalable Kunde werden. Auf der Homepage findet sich schon der nächste TV-Spot, womit sich dieser Kundenkreis noch vergrößern wird.

Es wird spannend zu sehen, in welchen Größenordnungen beim nächsten Abschwung Geld abgezogen wird. Die Vermutung liegt nahe, dass durch die eine Frage nach dem maximal gewünschten Verlust keine adäquate Risikoeinstufung vorgenommen werden kann.

Wir Menschen sind keine rationalen Roboter. Die Verhaltensforschung zeigt, dass in steigenden Marktphasen unsere Risikobereitschaft deutlich höher ist als in rückläufigen Marktphasen.

Finanzküche Newsletter abonnieren: Enthält das Thema der Woche, aktuelle Beiträge und die Empfehlung des Hauses.

Was passiert, wenn wir unsere Risikobereitschaft überschätzen, haben die letzten Krisen eindrucksvoll gezeigt.

Wir fallen in Scharen vom Glauben ab, liquidieren unsere Anlagen und warten auf den Weltuntergang.

Die Folge: Eine schmerzhafte Anlageerfahrung.

Und ob Scalable Capital die vermeiden kann? Da bin ich skeptisch … finanzielle Bildung ist da vermutlich deutlich effektiver als volatilitätsgemanagte Portfolios.

Wie schätzt du Scalable Capital ein? Vielleicht hast du selber schon Erfahrungen gemacht? Lass es mich wissen.

Dein Finanzkoch

Christoph Geiler

Quellen

1* http://www.handelsblatt.com/finanzen/anlagestrategie/trends/digitale-vermoegensverwaltung-siemens-setzt-auf-robo-advisor/19263320.html, Zugriff am 03.06.2018 um 22:30 Uhr

2* http://finanz-szene.de/exklusiv-schon-jetzt-kommen-mehr-als-50-der-scalable-bestands-kunden-von-der-ing-diba/, Zugriff am 03.06. um 22:44 Uhr

3* https://de.scalable.capital/presse/BlackRock-beteiligt-sich-an-Scalable-Capital, Zugriff am 4.06. um 11:52 Uhr

4* http://proactiveadvisormagazine.com/managing-market-volatility/, Zugriff am 04.06.2018 um 13:30 Uhr

5* https://de.scalable.capital/erzielte-rendite, Zugriff am 04.06. um 14:01 Uhr

6* https://de.scalable.capital/erzielte-rendite, Zugriff am 04.06. um 14:02 Uhr